作者|杨祥「新财道财富管理股份有限公司副总裁、清华大学法学院金融与法律研究中心研究员」

提要:

此次信托业务分类改革,最大的亮点是明确提出了资产服务信托,明确了这类业务的内涵、特征及细分类型,并强调其不属于资产管理业务,为该类业务提供了巨大的发展空间。

《通知》增设家庭服务信托,将初始设立时的财产规模降低到100万元,具有非常重要的意义。

信托业务分类改革推行后,信托公司不能盲目跟风开展新业务,而是必须根据自身的战略定位、资源禀赋、关键要素、团队能力及实际情况等诸多因素,因地制宜,有的放矢,谋定而后动。

近日,多家信托公司收到《关于调整信托公司信托业务分类有关事项的通知》(以下简称《通知》),并着手进行试填报。尽管该文件尚未正式对外发布(截至2022年11月8日),但监管部门据此推进信托业务分类调整的框架及思路已基本确定。

关于中国信托业的未来,监管部门描绘出了一张相对清晰的发展蓝图。

回归信托本源,走高质量发展之路

信托业务分类改革对信托公司来说,意义重大。《通知》明确,推行信托业务分类改革的初心,是进一步厘清业务边界和服务内涵,引导信托公司以规范方式发挥信托制度优势和行业传统竞争优势,回归信托本源业务,突出差异化竞争,更高效地服务实体经济发展和人民美好生活需要,推动信托业走上高质量发展之路。

那么,为什么现在要推动信托业务分类改革?

经过近二十年的快速发展,时至今日,中国信托业遭遇了巨大的发展瓶颈,来到了发展的十字路口。过去,信托公司的主要业务是产品化、刚兑化的“融资信托+通道信托”,主要功能是发挥私募投行功能。换言之,信托公司通过房地产投融资等非标业务在“躺”着赚钱。但随着宏观环境的变化,特别是资管新规、“两压一降”等监管政策出台后,信托业发展的黄金时代已然过去。

“悟已往之不谏,知来者之可追。”中国信托业正步入转型发展的艰难调整时期,传统业务难以为继,未来之路何去何从?

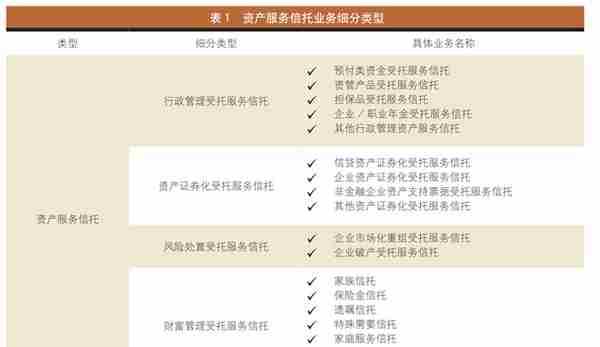

对此,《通知》指明了信托业的未来出路,将信托公司的主营业务分为了资产管理信托、资产服务信托以及公益/慈善信托等三大类型。在每一大类下又列举了细分类型。根据《通知》规定,信托公司可以经营的业务是非常多的,既可以开展资产管理类信托业务,如各类权益类资产管理信托、固定收益类资产管理信托等,还可以开展资产服务信托,如行政管理受托服务信托、资产证券化信托服务信托、风险处置受托服务信托以及财富管理受托服务信托等。

然而,上述这么多的业务种类,信托公司能否做成业务模式并实现营收,特别是兼顾短期和长期等因素,相当多的从业者是存在较大疑虑的。以资产管理信托为例,信托公司并不具备发展优势,“前有围堵,后有追兵”,能不能闯出一条大路来,尚不可知。

换言之,信托业务分类改革,究竟能否帮助信托公司走出困境,迈向新的发展篇章?这还有待实践的检验。

发力资产服务信托

此次信托业务分类改革,最大的亮点是明确提出了资产服务信托,明确了这类业务的内涵、特征及细分类型(见表1),并强调其不属于资产管理业务,为该类业务提供了巨大的发展空间。

从业务成熟度来看,在《通知》列举的几类资产服务信托中,市场前景最为广阔、最契合信托业务本源、最能发挥信托优势与行业传统竞争优势的业务,就是财富管理受托服务信托,特别是其中的家族信托。其他的业务类型,如行政管理受托服务信托、资产证券化受托服务信托、风险处置受托服务信托,要么是处于创新探索阶段,要么业务模式还不清晰,要么已有头部机构抢占了市场先机。

可以说,资产服务信托是“引导信托公司以规范方式发挥信托制度优势”的扛鼎之作,而财富管理受托服务信托则是其中的核心业务。

在资产服务信托中,信托公司将根据委托人的需求,为其量身定制托管、风险隔离、风险处置、财富规划和代际传承等专业信托服务。考虑到中国即将到来的传承窗口期,“守富”和“传富”将取代“创富”,成为民众财富管理的核心诉求。未来信托公司在风险隔离、财富规划及代际传承方面,也即财富管理受托服务方面,具有巨大的市场空间,是一片业务蓝海。

不仅如此,以家族信托为核心的财富管理受托服务信托业务的市场容量巨大,不仅有可能做成独立的业务模式,而且对于信托公司其他业务如资产配置等,也有非常好的协同作用。因此,信托公司必须布局以家族信托为核心的资产服务信托,将之置于公司的核心战略位置,进行资源倾斜,并且重点培育。

目前,以家族信托、保险金信托等为代表的财富管理受托服务信托,已经在国内如火如荼地展开。不仅参与机构越来越多,业务规模迅猛增加,而且创新步伐加快,股权信托、不动产信托、养老信托等新业务模式也开始出现。

推出家庭服务信托,信托即将“飞入寻常百姓家”

《通知》的另一大亮点是推出了家庭服务信托,相当于普惠版的家族信托。目前,信托公司开展的家族信托业务,均要求家族信托初始设立时的财产金额或价值不低于1000万元。这显然是将家族信托的客户群定位于高净值客户、超高净值客户。这样的要求将绝大多数的民众排除在了家族信托服务范畴之外。

当然,根据《信托法》有关营业信托、民事信托及公益信托的分类规定,普通民众也可以设立无门槛限制的民事信托,这在法律上也是合法有效的。但从中国的国情来看,信托公司作为专业的持牌金融机构,严格的监管体系及较强的资产管理能力,使得其担任受托人的营业信托相对而言更为可靠,这也是为何民事信托在我国发展缓慢而营业信托发展迅速的原因。而且,以传承为主要目的的家族信托,对受托人的道德品行及信义义务等要求更高。因此,委托信托公司设立家族信托,对于民众来说,是当下较为合适的财富传承路径。

从这个角度来说,《通知》增设家庭服务信托,将初始设立时的财产规模降低到100万元,具有非常重要的意义。普通中产阶层或一般家庭也将有机会享受到信托在财产管理与财产转移方面的制度优越性,从而能够灵活实现家庭的财产保护、分配及传承等方面的需求。从信托公司的角度来说,则意味着客户群的极大扩张,即从金字塔尖端扩大到广大中产阶层,从而将相关业务规模做大做强。

需要注意的是,由于门槛的降低,也对信托公司经营此类业务提出了一些挑战。一方面,客户门槛的降低,要求信托公司在资产管理尤其是投资方面必须相当慎重,与客户的风险承受能力保持匹配。否则,可能引发投诉、维权等各类风险。另一方面,客户数量及业务规模的快速攀升,对信托公司的运营管理系统也提出了非常高的要求。能够建立起强大的运营管理系统及事务服务能力,匹配相应的人财物资源,是能否抓住家庭服务信托业务机遇的前提。

做难而正确的事

布局资产服务信托业务,特别是家族信托、家庭服务信托,并不是一件简单的事情。很多公司喜欢盲目跟风,看别人做什么,自己跟着做什么,亦步亦趋。或者,仍然眷念于传统业务,不肯真正在新的业务类型上倾注资源,重金培育。这样的做法,无疑是错误的。

实践中,个别机构缺乏顶层规划与战略布局,盲目跟风开展相关业务,甚至恶意低价竞争,一方面,难以将此类业务做成盈利模式,对公司发展形成支撑;另一方面,后续的运营管理、客户维护及事务服务跟不上,将影响客户体验,甚至出现法律风险、操作风险乃至声誉风险。

不同于单一产品销售,家族信托等财富管理受托服务信托本质上是围绕客户家庭或家族需求进行的定制化、个性化受托服务,对参与机构的专业规划、事务处理、运营管理、信息系统及服务团队等提出了很高的要求,必须摒弃产品销售观念,转向以客户为中心的服务理念,并据此构建匹配的服务体系、业务流程及信息系统。这样的布局过程是非常艰难的,需要公司上下形成一致的战略认同,倾斜人财物各方面资源的投入,打破不同部门之间的壁垒,制定全新的业务流程及风控标准等等。

从这个角度来说,信托业务分类改革推行后,信托公司不能盲目跟风开展新业务,而是必须根据自身的战略定位、资源禀赋、关键要素、团队能力及实际情况等诸多因素,因地制宜,有的放矢,谋定而后动。一旦认准了战略方向,就必须制定可落地执行的实施方案,并集合公司人财物各方面的资源,真正用心去做好该项业务。

坚持长期主义,守住战略定力,做难而正确的事情,是赢得未来的关键。

(责任编辑:吕晶晶)