今天,国家金融与发展实验室主任曾刚,在中国信托业协会网站上发布了《2019年度中国信托业发展评析》(以下简称“发展评析”)。

2019年是信托业转型的重要一年,在经历了2018年的大幅调整后,信托业坚持回归本源、提质增效,不断转型,效果显著。

在全球经济复苏步伐放缓、经济、金融不确定性上升的背景下,我国信托业信托行业营业收入、净利润、信托报酬率和实际收益率均稳步增长。虽然信托资产风险率创新高,但总体可控。

业务规模稳中趋降

但资金结构持续优化

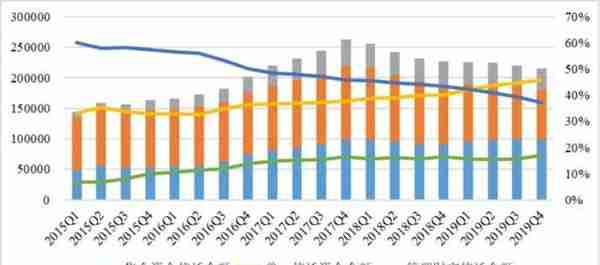

从整体规模上看,在经历了2018年较大幅度的调整后,2019年信托业资产规模下降幅度出现了明显收窄,波动率远远小于2018年,进入了平稳下行阶段。

据《发展评析》数据,截止至2019年4季度末,全国68家信托公司受托资产规模为21.6万亿元,较2018年年末的22.7万亿同比下降4.85%,小于2018年同期的13.50%。

此外,随着资管新规下通道业务发展受限,信托公司更加注重主动管理能力的培养,在信托行业整体规模稳中趋降的同时,信托资金的结构也在不断优化。

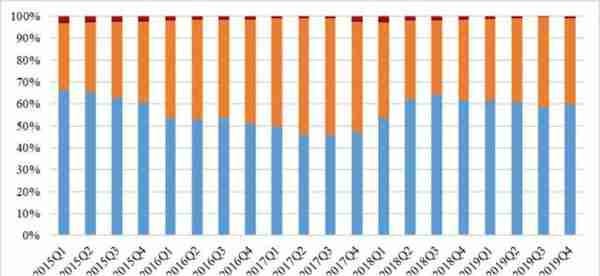

在监管引导下, 2019年我国信托业资金来源结构进一步优化,集合信托占比上升,单一资金信托占比下降。

从2019年2季度开始,集合资金信托占比就已经超过单一资金信托,成为最主要的资金来源。

截至2019年4季度末,集合资金信托规模9.9万亿,占比为45.93%,单一资金信托规模约8万亿,占比为37.1%。

单一资金信托占比过高一直是信托业的难题。2010年二季度,单一资金信托的占比甚至曾达到83.27%的高位。目前看来,在2019年,解决该难题获得了阶段性成果。

从信托功能的角度看,服务实体是信托业的重要使命,而通道类业务占比一定程度上阻碍了信托业回归主业、支持实体经济。而2019年,随着通道类业务的不断下降,信托业务结构变化较为明显,信托业服务实体的功能得到了一定程度的强化。

整体来看融资类信托占比有所上升,事务管理类信托占比显著下降,投资类信托则基本稳定。

从信托资金投向的角度看,信托业坚持脱虚向实、支持实体经济的转型方向,转型效果显著。

整体来看,工商企业继续在资金配置中占据首位,基础产业和房地产占比分别上升到第二和第三位。此外,在2018年占比排名第二的金融机构今年跌倒了第四位,去通道、治乱象效果明显。

从具体投向来看,在基础产业这一投向,为应对经济下行压力、实现“六稳”的政策目标,信托业投入基础行业的资金占比也稳步上升。截止到2019年4季度末,投向基础产业领域的信托资金总额为2.82万亿,占比15.72%,较2018年上升1.14个百分点,一跃成为信托资金第二大配置领域。

在房地产方面,在“房住不炒”的政策要求下,随着监管约束的不断强化,2019年,房地产信托规模增长趋于停滞,占比因为信托资产总规模的下降有小幅上涨。

此外,投向金融机构的信托资金也继续回落,截至2019年4季度末,投向金融机构的信托资金总额为2.5万亿,环比下降6.45%,同比下降17.34%。

2017年,由于同业业务回流,金融机构一度成为第二大信托资金配置领域。在防风险、去杠杆的背景下,通道类业务受到极大压缩。自2018年1季度起,投向金融机构的信托资金环比增量即变为负数,占比持续从2018年末的第二位降到第四位。

资本实力提升

营收、净利指标持续向好

除资金结构不断优化外,信托业的各项财务指标也整体向好。

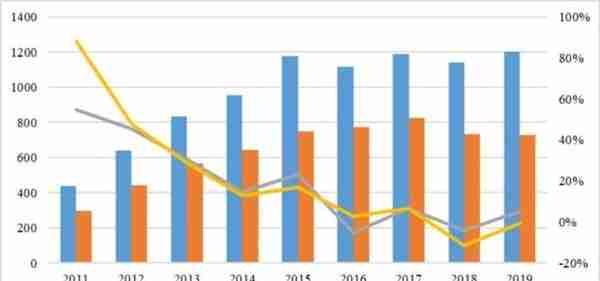

从所有者权益的角度看,资本实力作为金融机构抵御风险的基础,是信托长期稳健发展的重要保障。

2019年,信托行业资本实力进一步增强,截止到4季度末,68家信托公司左右者权益规模达到6316.27亿元,较2018同比上升9.86%。

从所有者权益的构成来看,截至2019年4季度末,实收资本为2842.4亿元,较去年年末增加188.25亿元,信托赔偿准备291.24亿,比去年年末增加30.53亿。信托行业的实收资本、信托赔偿准备保持增长,意味着信托业应对风险的能力稳步提升。

从固有资产的角度看,截至2019年4季度末,68家信托公司固有资产规模达到7677.12亿元,同比增长6.73%。

在固有资产运用方式方面,自2014年3季度以来,投资类在固有资产运用中占比呈现稳步上升趋势。2019年,投资类资产余额占比微升,基本与去年持平,货币类资产和贷款类资产的占比有所下降。

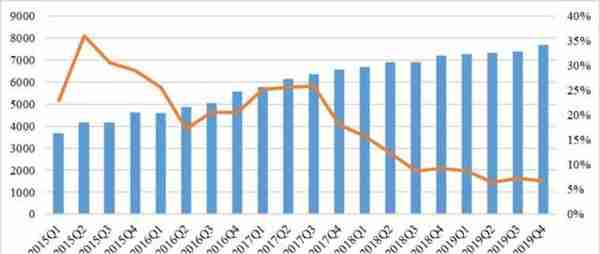

在经营业绩方面,面临诸多挑战的信托业,在行业转型和高质量发展方面取得显著成效,营业收入和净利润等指标稳步提升。

2019年4季度,信托行业经营收入下滑的态势更是得到了扭转。该季度,信托业实现经营收入累计1200.12亿元,同比增长5.22%,与2018年-4.2%相比,增速大幅提高了9.42个百分点。

净利润方面,在2018年信托业利润大幅下降的基础上,2019年末,信托业净利润增速重回正数。2018年信托业净利润有大幅回调,当年信托业净利润为731.8亿,同比下降11%。2019年4季度,信托行业利润总额727.05亿元,与2018年基本持平。

但值得注意的是,信托行业人均利润仍有待提升。2019年,信托行业人均利润为244.23万元,略低于2018年的275.02万元。

在自身业绩回暖的同时,信托业也为投资者创造和实现了更多价值。从信托报酬率来看,4季度的平均年化综合信托报酬率为0.37%,较2018年同期上升了0.02%;平均年化综合实际收益率为5.49%,,比2018年同期上升0.58%。

在金融市场整体资产收益率下行的背景下,信托报酬率和实际收益率录得小幅回升实属不易。

挑战:更多风险暴露

但整体可承受

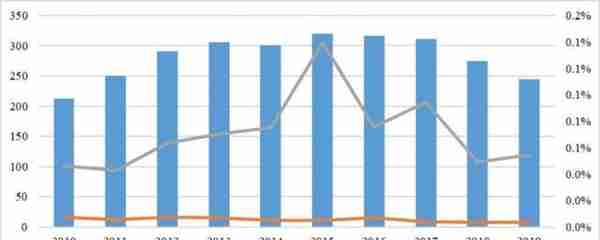

随着国内经济进入减速换挡期,信托行业风险也面临持续上升的压力。

同时,随着监管力度的加强,信托业风险排查的力度和频率都有提升,之前被隐匿的风险得到了更充分的暴露。

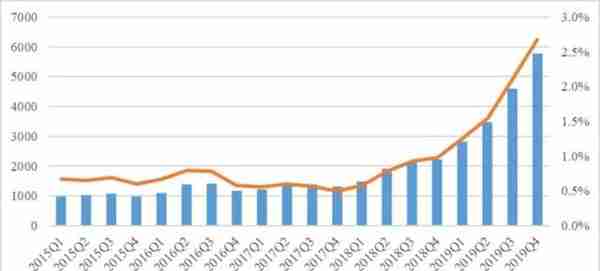

2019年4季度末,信托行业风险资产规模为5770.47亿元,较2018年末增加3548.6亿元,增幅159.71%。从风险项目数量看, 2019年4季度末,信托业风险项目个数为1547个,较2018年末增加675个。

分类别来看,三类信托的风险规模均有明显提升。2019年4季度末,集合信托风险资产规模为3451.8亿元,比2018年末的1371.89亿增加了2079.91亿元,增长较为显著;单一财产权信托的风险规模2263.09亿元,较2018年末的812.4亿元大幅上升1450.69亿元;财产权信托的风险资产规模为55.58亿,较2018年的37.60亿增加17.99亿。

随着风险资产规模的增大,信托资产风险率也面临大幅度上升。2017年之前,信托风险资产率虽有波动,但多数时候维持在0.8%以下,2018年小幅上升至0.98%,2019年末则大幅上升至2.67%。

在风险暴露充分的背景下,存量风险化解将成为信托行业一项重要的任务。

《发展评析》认为,信托业风险项目和风险资产规模增长的最主要原因是监管力度增强,这并不意味着增量风险的加速上升。

随着隐匿风险的充分暴露,信托业的风险资产规模和风险项目数量有望逐步趋于平缓。

《发展评析》还指出,从信托行业自身的风险抵御能力来看,行业风险仍在可承受范围。

另外,从未来一年信托到期情况看,2019年4季度末,未来一年的信托到期规模为5.40万亿,与2018年末基本持平;从到期项目数量来看,2019年4季度末预计未来一年到期项目为1.48万个,比2018年末增加800个左右,数量大体相当。从规模和数量上来看,都处于较高水平。《发展评析》预计,未来一年的到期兑付压力仍然较大,部分信托项目按期正常清算面临不小挑战。

展望2020:行业转型持续深化

在资管新规的框架之下,2020年信托业将面临监管规则的进一步完善。

此外,2020年,经济下行压力叠加新冠肺炎疫情的爆发,国内外经济环境将更加复杂。不确定性的加大,也会对信托业发展带来新的挑战。

面对挑战,《发展评析》指出,在2020年中,信托业的工作重点应分为两个方面。

一是全力以赴支持疫情防治工作和民生保障工作的开展,履行行业的社会责任。

信托的制度优势能在公益慈善方面发挥独特作用,新冠疫情爆发以来,信托公司也踊跃设立慈善信托,汇聚社会慈善力量支持新冠肺炎疫情防控。根据中国信托登记公司数据,截至2月末,已完成信托公司报送的定向“武汉加油”、“抗击新冠肺炎”等专项慈善信托36笔,金额累计达12.4亿元。

二是继续强化对实体经济的支持,助力企业复工复产。从宏观政策引导的方向看,2020年,信托资金需要进一步加大对基础产业和工商企业的投入。

在行业转型方面,《发展评析》也指出信托重点需要关注以下几方面工作。

一是从融资类业务向投资类业务转型。从资本监管的要求来看,未来信托公司融资类业务占用资本可能明显提升。

未来,信托公司融资类业务发展会越来越多地受到来自于资本方面的约束。信托公司在增强自身资本实力的同时,也需要努力培养自身的投资能力,逐渐摆脱对融资类业务的过度依赖。

二是深入挖掘受托服务功能,发展服务信托。

《发展评析》指出,资产证券化、家族财富管理信托等属于典型的已经发展起来的服务信托,需要加大拓展力度,持续深耕细作,打造为信托核心业务。与此同时,需要进一步探索信托服务功能,挖掘更多发挥服务功能的领域,如养老、消费权益等。

此前,《中国银保监会关于推动银行业和保险业高质量发展的指导意见》于今年一月出台,其中明确提出了,信托公司要将服务信托作为支撑信托行业转型的“三驾马车”之一。

三是大力发展财富管理业务。在进一步加强销售渠道建设的同时,通过专业化投顾,有效的发掘投资者需求,重点将家族信托作为信托业财富管理发展的方向。

四是加强信托文化建设。过去多年信托行业取得快速发展,但并未形成自身文化。监管部门也计划从2020年开始连续用五年的时间,在全行业开展信托文化建设工程。信托文化是推动信托行业转型发展的重要力量,信托公司也应加以重视。

本文源自中国基金报