●赔率方面,22年10月“市场底”并非所有行业的“估值底”。这决定了指数底部右侧,存量资金优先填补“估值沟”。22年10月指数低点各行业的估值劈叉程度是历史几个底部中比较高的位置,08年、12年、18年市场底“遍地黄金”,而22年存在结构化的高估,这与16年初“熔断底” 相似。因此指数底部上移过程中,存量资金优先填平“估值沟”:结构性估值不便宜的成长品种(新能源+),挤压估值;估值处于历史0%分位的价值品种(金融、地产链)修复估值,但目前依然处于低位;部分疫后复苏链条,估值到达高位、阶段性走在基本面验证之前。

●胜率方面,市场当前的困惑:22年景气投资失效,23年是买景气(g)还是买弹性(△g)?我们从经济周期所处的位置来思考市场对交易因子的选择:23年春季是经济急冻后复苏的验证期,因此参考历史上经济底部回暖的四年更有价值(09/13/16/19)。在类似预期照向现实时期,由于A股企业盈利增速向上,会存在大量存在业绩改善弹性(也就是△g)的行业。09年和16年:从“强预期”走向“强现实”,复苏兑现,买高弹性△g(偏价值风格);13年和19年:从“强预期”走向“弱现实”,复苏证伪,买高景气g(13年高g是成长、19年是成长与消费)。维持年度策略《破晓》的观点,港股走牛市,A股走修复市;港股买成长,A股买价值。当前A股“破晓”下的“春季躁动”已经展开。“春季躁动”作为显著的“日历效应”,反应了基本面“雾里看花”时期,跨年流动性宽松、增量资金流入、主题活跃带来市场回暖。我们1.8《“春季躁动”助力“破晓”》提示23年春季躁动已经展开。

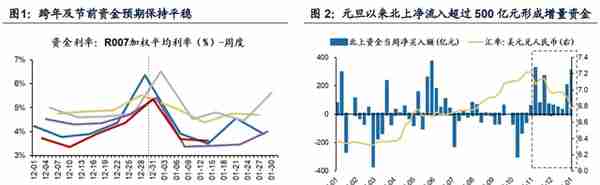

从23年开年至今的信息来看,今年的“春季躁动”背景友好,行情大概率具备持续性—1. 跨年资金成本平稳,且央行本周继续开展逆回购平抑节前资金紧张预期; 2. 经济从急冻走向复苏:地产政策保持延续,疫后生产端开工率及出行端客流量等高频数据周环比改善;3. 北向资金加大流入力度:人民币汇率稳中有升(利差收窄),北向资金1月以来净流入超过500亿元,支持增量资金。

持股过节分歧不大,关键是如何配置?近期市场交流的疑惑在于两点:第一,去年市场底部右侧以来行业轮动较快,为何主线模糊?第二,22年景气投资失效,今年是买景气(绝对增速g)、还是买弹性(环比变化△g)?

首先我们解决第一个疑问。22年10月上证综指低点以来,我们概括市场底部右侧第一阶段演绎的是“估值填坑”行情,这也是本轮“市场底”的特殊之处——如果说08年、12年、18年的市场底部“遍地黄金”(各行业的估值方差不大、普遍处于低位),那么22年的市场底部行业估值之间存在分化(存在结构性高估、和绝对的便宜),这种情形和16年初熔断底之后行业估值劈叉情形较为相似(TMT估值未消化充分,而价值白马非常便宜)。

因此在确立了市场底部之后,存量资金优先做出的选择是填补行业估值之间的沟壑,高估值行业挤压、低估值行业修复,数据来看目前这一过程还在进行中,从赔率的角度填补“估值沟”依然是合理的思路。

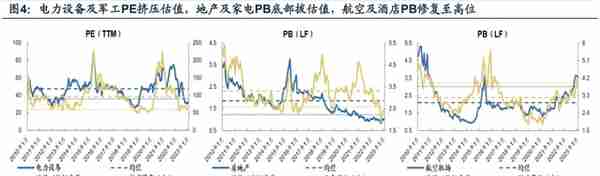

第一,结构性高估的成长品种,挤压估值:去年10月结构性估值不便宜的行业是电力设备、汽车、军工,自市场底右侧、估值快速挤压。目前普遍PB估值仍处于均值、或均值+1STD附近;PE估值回到相对低位。

第二,估值在过去十年历史0%分位数的价值品种(金融、地产产业链),修复估值:去年10月估值处于历史底部的是银行、非银、白电、地产。目前普遍从历史均值-1STD以下向上修复,但依然处于均值-1STD附近。

第三,一些疫后复苏链条,估值走得比基本面验证更领先,目前反而到达“结构性高估”位置:酒店、航空的PB估值到达历史均值+1STD或以上,旅游、免税等PB估值处于中枢附近;白酒PE处于均值+1STD附近,虽然估值层面并不占优,但由于外资增量流入且主要增持该行业,因此估值也有所上移。

其次我们解答第二个疑问。22年景气投资(买g)失效,23年如何考虑定价因子?我们从经济周期所处的位置来思考市场对交易因子的选择——直面疫情冲击后,23年春季是经济急冻后复苏的验证期,因此参考历史上经济底部回暖的四年春季,比较有参考意义(09/13/16/19年)。

在类似复苏年份,由于A股企业盈利增速向上,会存在大量存在业绩改善弹性(也就是△g )的行业,预期照向现实的时点,决定了到底是买高景气(g因子)、还是买高弹性(△g)。

1. 09年和16年,【强预期】兑现为【强现实】,复苏证实买弹性,高△g的行业占优。09年和16年比较典型的经济复苏兑现,在政策发力右侧市场观察到了数据验证(09年量价齐升、16年供给侧改革驱动工业品涨价),“强现实”下市场情形买弹性,而经济复苏带动价值板块是当年△g占优的行业,基本上引领了全年市场风格。16年复苏节奏并非一马平川,因此经历了1-2月强预期(价值)→3-6月弱现实(成长)→6-12月强现实(价值)的轮动。

2. 13年和19年,【强预期】转向【弱现实】,复苏证伪买高景气,高g的行业占优。13年和19年的数据验证是反面的走势,复苏预期逐渐在春季证伪,强预期(偏价值)→弱现实(偏成长)。13年在盈利缺乏弹性的背景下,高景气(g)成为稀缺性,市场风格由成长主导(孕育了创业板牛市)。19年类似于13年,年初的双降与天量社融并未延续经济复苏的持续性,投资者在复苏证伪之下更加优选高景气,19年的高景气涵盖了成长(半导体、通信),也包括消费(社服、白酒)。

以此类推当前回到胜率的问题。23年是【强现实】、还是【弱现实】?目前尚未到决断期。我们在年度策略《破晓》提示,今年在罕见脱离外需的背景下,与13年、19年“弱现实”的背景更为相似;但23年“疫情”与“地产信用”两大变量出现过去2-3年大级别的正面拐点,因此扩内需的潜力非常值得期待,目前对于基本面的复苏强弱市场并无定论,春节后是重要验证时点。

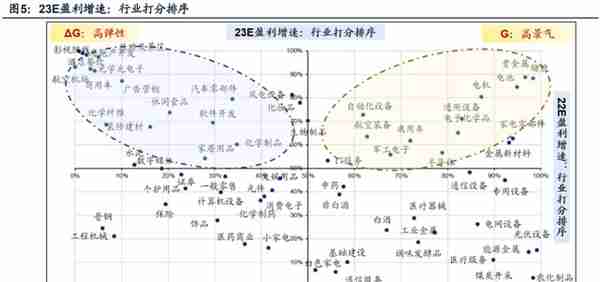

因此,目前仍是“强预期”的阶段,市场优先配置【△g】;在“估值沟”的背景下,规避高估值的△g、优选【低估值△g】。今年的△g当之无愧沿着内需受益的“地产链”和“疫后链”展开。

从09、13、16、19年的经验来看,基于1月份的盈利预测对于一季度行业的超额收益、和全年的领涨行业具备较好的指向意义。

我们下表整理了目前市场对于细分行业的一致盈利预测,优选△g(23年预期盈利增速-22年预期盈利增速)最高的50个行业,其中结合PE/PB估值分位数来看,低估值△g行业包括——疫后修复链+估值合意(旅游及景区/影视院线/广告营销/服装/一般零售/疫苗/黄金珠宝),地产链普遍估值低位(地产/装修建材/家具),大金融仍在估值底部(保险/证券)。

(一)中观行业

1.下游需求

房地产:Wind30大中城市成交数据显示,截至2022年1月13日,30个大中城市房地产成交面积累计同比下降8.73%,30个大中城市房地产成交面积月环比下降64.56%,月同比下降8.73%,周环比下降9.79%。国家统计局数据,1-11月房地产新开工面积11.16亿平方米,累计同比下跌38.90%,相比1-10月增速下降1.10%;11月单月新开工面积0.79亿平方米,同比下降50.82%;1-11月全国房地产开发投资123863亿元,同比名义下降9.80%,相比1-10月增速下降1.00%,11月单月新增投资同比名义下降19.89%;1-11月全国商品房销售面积12.1250亿平方米,累计同比下降23.30%,相比1-10月增速下降1.00%,11月单月新增销售面积同比下降33.26%。

港口:11月沿海港口集装箱吞吐量为2271.00万标准箱,高于10月的2237万,同比上升7.48%。

航空:11月民航旅客周转量为200.66亿人公里,比10月下降40.24亿人公里。

2.中游制造

3.上游资源

(二)股市特征

限售股解禁:本周限售股解禁1175.85亿元,预计下周解禁1770.30亿元。

北上资金:本周陆股通北上资金净流入439.97亿元,上周净流入200.19亿元。

AH溢价指数:本周A/H股溢价指数下降至135.89,上周A/H股溢价指数为135.70。

(三)流动性

截至2023年1月13日,R007本周上涨7.59BP至1.9845 %,SHIBOR隔夜利率上涨70.30 BP至1.2420%;期限利差本周上涨6.82BP至0.8040%;信用利差下跌1.51BP至0.7969%。

(四)海外

欧元区:本周一公布欧元区11月季调后失业率6.50%,与前值和预期值持平;本周五公布欧元区11月工业生产指数同比2.00%,低于前值3.40%,高于预期值0.50%;公布欧元区11月工业生产指数环比1.00%,高于前值-1.90%和预期值0.20%;

英国:本周五公布英国11月季调后工业生产指数同比-5.21%,低于前值-4.76%;公布英国11月季调后制造业生产指数同比-5.90%,低于前值-5.70%和预期值-5.10%。

日本:本周二公布日本东京都区部12月CPI同比4.00%,高于前值3.70%。

海外股市:标普500本周涨2.26%收于39.83.17点;伦敦富时涨1.23%收于7794.04点;德国DAX涨3.19%收于15076.67点;日经225涨0.56%收于26119.52点;恒生涨3.56%收于21738.66点。

(五)宏观

CPI&PPI:2022年12月份,全国居民消费价格总水平同比上涨1.8%,全国工业生产者出厂价格同比下跌-0.70%。

去年12月出口同比(按美元计)为-9.90%,低于前值-8.90%;12月进口同比(按美元计)为-7.50%,高于前值-10.60%。

去年12月末,广义货币(M2)供应同比增长11.8%,增速比上月末低0.6个百分点,比上年同期高2.8个百分点;狭义货币(M1)供应同比增长3.7%,增速上月末低0.9个百分点,比上年同期高0.2个百分点。

去年12月金融机构购各项贷款余额同比11.10%,高于上月0.1个百分点,比去年同期第0.5个百分点。

去年11月固定资产投资本年新开工项目计划总投资额累计同比20.30%,明显高于去年同期。

去年12月新增社会融资规模13100亿元,同比大降44.68%。

1月16日周一:日本12月企业商品价格指数同比。

1月17日周二:中国12月工业增加值同比;中国第四季度GDP当季同比;欧元区1月ZEW经济景气指数。

1月18日周三:美国12月PPI季调后最终需求同比;美国12月季调后核心PPI同比;欧元区12月CPI同比。

1月20日周五:中国5年期贷款市场报价利率;日本12月CPI同比。