近两年来,随着消金行业的快速发展,消费金融类信托俨然已成为各大信托公司重点发力的创新型业务方向。为了抢食这块万亿级的市场大蛋糕,信托公司不仅从展业逻辑、风控逻辑上进行自我颠覆:从原有的TO B向TO C转化,从抓单一项目的风险向研究小而分散、精算违约概率的方向转化。在运营和组织架构上,信托公司也不惜砸下几千万上亿元来搭建客服团队、IT系统,来实现秒级放款能力以及数以千万计的数据处理及分析能力。

然而这个春节突如其来的疫情黑天鹅事件,让原本一派欣欣向荣景象的消金行业经受了前所未有的严峻考验。

一、疫情下的考验

1. 延迟复工、催收受阻

除了湖北以外,多数省份将复工时间确定在了2月10日。但从目前的实际情况来看,很多地区对复工的安排非常谨慎,对企业也是分类分批地进行复工。包括马上消金、中原消金、玖富数科、度小满金融、趣店、360金融等从业机构普遍采用线上办公模式。随着金融科技的渗透,大部分部门线上化办公的可行度较高,但是网络运维、呼叫中心、客服等岗位仍旧受到了较大影响。

在2019年对催收行业严打政策的影响下,很多消金机构的催收方式从以前线上线下结合变成了电话催收为主。但目前线下催收工作无法开展,电话催收又面临人员集中办公的问题。金融机构尤其是持牌机构目前对催收要求十分严格,例如所有设备不能有外接口,以保证数据不泄露,这样的话事实上很难做到在家办公。机构只能安排部分员工上岗,留足空间以预防病毒交叉感染的风险。部分头部机构也在攻克难关,例如马上消金在2月2日宣布,经过24小时的攻坚,其自主研发的云呼叫中心开启,实现客服24小时在线。

2.疫情冲击消费、线下场景流失

春节假期原本是拉动消费增长的黄金周,然而受疫情影响,今年几乎全民宅在家,包括旅游、餐饮、娱乐、交通、零售都受到了剧烈的冲击。据商务部监测,2019年,春节假期零售和餐饮企业销售额达到10050亿元,因为疫情防控,2020年这个数据面临断崖式下滑,保守估计下滑50%,单单这一块就将损失超过5000亿元。

线下消费场景业务占比较重的机构受到的影响更大,因其业务开展过程免不了人与人的接触,倘若没有实体的支撑,那么消费场景也无从谈起。线下场景中的医美、教育培训等机构因人群聚集、诊治过程无口罩保护等可能导致疫情蔓延的因素大多已延迟开业,对分期业务的开展产生不利影响。同时,相关线下场景的消费在短期内都将受到疫情的影响,难以恢复到正常水平,势必造成业务量明显下滑。

这对存量消费金融类信托最直接的影响是:由于大部分消金信托业务都采用的是循环贷的放款模式,在业务正常运作的前提下,前一批借款人的还款可快速再贷给后一批借款人,为信托计划产生持续的利息收益,但在目前线下消费几乎停滞的状态下,线下消费场景占比过高的消金类信托计划将面临这段时间还款的资金无法继续出借的尴尬局面,这部分信托资金将只能趴在账户中闲置,如果闲置时间过长,便会产生无法足额覆盖投资人收益的风险。这是为什么我们建议投资人在挑选消费金融类信托产品时,要注意合作的消费场景平台必须有足够大的放款规模可以源源不断为投资人产生资质稳定的客户群体所对应的生息资产,以尽可能避免突发事件对业务冲击的风险传导至信托计划。(关于如何选择消费金融类信托产品、了解各消金平台的逾期违约情况,可私信文末公众号交流。)

3.经济波动、逾期上涨

疫情之下,不少旅游从业者表示自己短期内约等于失业状态,餐饮行业同样不容乐观。月初,西贝董事长在接受媒体采访时曾表示:“账上的现金流扛不住3个月”。其他行业也不同程度受到影响,特别是抗风险能力不足的小微企业和个体经营户等。消费金融产品整体的客户质量本身就不及银行贷款客户的质量,其中有一些蓝领人群,甚至部分人群收入结算周期以日计算,无论是暂时失去收入还是可能失业,他们的还款能力将不可避免地下降,或导致共债风险暴露。

根据收集到的信息,甚至有部分客户借疫情逃债,以宣称自己因疫情失业、被隔离、发烧、村子被封等借口要求延期还款。1月26日,银保监会通知对信贷行业适当倾斜,对受疫情影响暂时失去收入来源的人群,合理延后还款期限。而各大金融机构在疫情面前也展现出了足够的温度,但这些举措反而成了别有用心之人钻漏洞的机会。

二、消费贷底层资产情况

以消费贷款ABS底层资产的数据为参照,根据华西证券研报,截至2019年12月,银行间市场已发行37期个人消费贷款ABS产品,平均涉及349558笔贷款和341875户借款人,单笔资产平均本金余额为9.52万元,入池贷款的合同平均期限为1.85年,平均账龄为0.58年。前十大借款人贷款余额平均占比为0.32%,前二十大借款人贷款余额平均占比为0.36%,借款人的集中度低。

消费金融公司资产池收益率主要分布在11.72%-22.69%之间,均值为19.26%。明显高于商业银行的资产池收益率均值7.89%。消费金融公司借款人还款能力较差,借款人债务收入比的均值为1289%,远高于商业银行的140%。

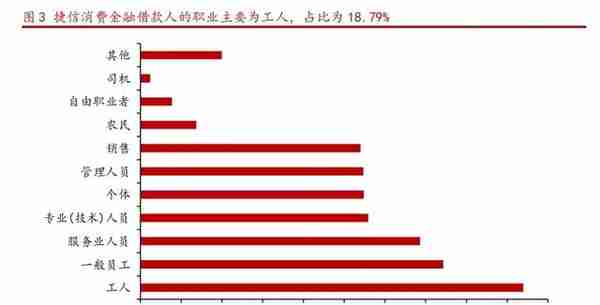

37期个人消费贷款中,有29期对借款人的职业进行了披露,但因披露差异大,无法进行汇总,故以捷信消费金融披露的数据进行分析。

有七期ABS对借款人所从事的行业进行了披露。批发/贸易/零售为借款人所处的最主要行业,占比为32.42%,其次为制造业和房地产/建筑业,占比分别为16.16%和9.79%。而受到疫情影响最大的酒店/旅游/餐饮行业占比在7%左右。

“现在的逾期潮,只是刚刚开始,更大的危机,是后面的次生灾害。”杭州电子科技大学副教授徐伟栋称,次生灾害,就是疫情中将出现的小微企业倒闭潮。“很多劳动密集型的行业会因此撑不下去。”徐伟栋认为,很多小微企业原本就是艰难支撑,现在的状况会导致它们“直接放弃”。因此可以预计,消费金融底层资产的逾期率受本次疫情影响应该会有所抬升,至于抬升的幅度,还需要进一步观望。

三、疫情冲击下的机遇

疫情影响下,人们的收入和现金流受到影响,但贷款的需求实际上也在加大。在近期增加的借款申请中,找到那些暂时遭遇困难但本身资质不错的客群,满足他们的需求,支持度过难关,这何尝不是进行业务拓展的机会。当然,这对平台的风控能力也提出了更高要求。大数据风控水平高、能为客户提供多维度风险评估、视频面签等大额信贷的全流程线上服务的金融平台或许能在这次疫情冲击下占据更大的市场空间。

这次疫情的出现在压制短期消费需求的同时,也是对各大贷款服务商和信托公司风控能力的一次大检验。作为投资人,我们建议保持谨慎观望态度,等到疫情冲击影响程度明朗后再择优认购相关消费金融类信托产品,是当前较为理性的选择。

最后,阅读更多及时讯息、投资理财(着重关注信托/海外资产/政府定融项目),可以搜索联系微信公众号: daguanjia018com,欢迎咨询!